メリットがあれば使いたい!!「リバースモーゲージ」

リバースモーゲージとは

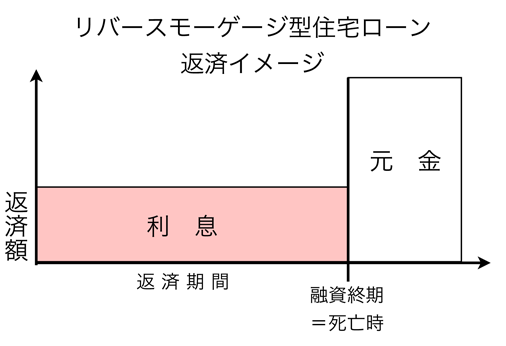

リバースモーゲージとは何でしょうか。これは、持ち主が自宅を担保にして資金を借りる仕組みであり、持ち主が亡くなった際には不動産を処分して借入金を返済するというものです。通常の住宅ローンとは異なり、返済は最後に一括で支払います。高齢者向けの貸し付け制度であり、普段の生活資金や老後資金に活用されます。

「リバースーモーゲージ」で住宅資産の有効活用

自分の家を担保にして老後の生活資金などを借り入れる「リバースーモーゲージ」が、第二の年金になるなどの理由から大きな注目を集めています。円安、株安、債券安など、これから年金問題が大きな社会的テーマとなることは間違いないでしょう。将来の高齢者が受け取ることのできる年金が、現在よりもかなり低い水準になるのではないかという不安です。この年金支給水準がもし引き下げられるような場合、年金給付の補完的な役割を果たす手段としてもリバースーモーゲージが注目されています。

リバースーモーゲージは持ち家住宅を担保にして一定の資金を借り入れ、日々の生活費等に充てようというものです。そのしくみを簡単に述べると、

①住宅資産をベースとした年金型の貸付金給付を月々受ける

②契約者の死亡時に、それまで借り入れた貸付給付金を住宅資産と引き換えに一括清算する

というもので、担保資産となる自宅に住み続けながら、年金型の借入れを受けられるのが特徴的なポイントです。一般のローンは、最初に大きな金額を借りて、数十年かけて返済していくという形ですが、リバースーモーゲージは毎月少しずつ借入れをして、死亡時などに一括返済するスタイルとなります。一般のローンと逆の方式になるので、リバース(逆)・モーゲージ(ローン)と呼ばれています。

このリバースーモーゲージは、現状ではあまり住宅市場に浸透しているとはいい難いのですが、すでにいくつかの実施例・商品例があります。先駆けとなったのは東京都武蔵野市が1981年に導入した制度です。その後、いくつかの地方公共団体や信託銀行、住宅メーカー系のファイナンス会社でも実施されていますが、その利用者は目立つほど多くはありません。2003年には厚生労働省も「長期生活支援資金貸付制度」をスタートさせて具体的なリバースーモーゲージ普及に乗り出しましたが、2004年4月までの活用事例は全国で123件にとどまっています。なかなか活用が広まらない原因としては、いわゆる資産デフレという形で、土地価格が大きな割合を占める住宅資産価値そのものが下落傾向にあることが挙げられます。こうした資産価値下落のリスクが大きい状況の下では、なかなかリバースーモーゲージは普及しにくくなります。

リバースモーゲージの背景

リバースモーゲージが急速に普及している背景には、高齢者の持ち家が増えてきており、現行の年金制度の不安定さや世帯分離の進展が影響しています。記事にもあるように、老後資金の不安を感じる人々が増加しており、その一つの選択肢としてリバースモーゲージが注目されています。

リバースモーゲージの種類

リバースモーゲージにはいくつかの種類があります。代表的なものには「リバースモーゲージ型住宅ローン」と「通常のリバースモーゲージ」があります。前者は融資の使途が制限され、リフォームや住み替えなどに使えます。一方、後者は資金の使い道が自由で、生活資金や旅行資金にも活用可能です。各金融機関によって条件が異なりますので、注意が必要です。

リバースモーゲージのメリット

リバースモーゲージの利点にはいくつかあります。

- 売却なしで住み続けられる。

- 自宅を担保にして資金調達ができる。

- 月々の返済が利息だけで済む。

- 高齢者でも借入が可能で、他の金融機関の制限を受けにくい。

これにより、老後の生活を維持しながら資金を調達できるメリットがあります。

リバースーモーゲージの3大リスク

リバースーモーゲージには3大リスクと呼ばれる金融機関側のリスクが存在しており、それは、

①長生きリスク

②金利上昇リスク

③資産価値下落リスク

と呼ばれています。ただし、この3つのリスクは、現在の発達した金融工学手法の活用や、保険のしくみをうまく採用することでリスク回避が可能だと考えられています。利用者全体を増やすことでリスクを平準化し、十分な機能を果たす制度にできるというのが専門家の意見です。いずれにしても、住宅市場が成熟してくる中で、既存住宅の流通も含めて、住宅資産の有効利用や流動化が課題になってきます。年金補完の意味だけにとどまらず、住宅資産をキャッシュフロー化するリバースーモーゲージのしくみは今後さらに必要性が高まると考えられます。

リバースモーゲージのメリット

住宅資産の現金化

リバースモーゲージを利用することで、住宅の所有者は自宅の資産価値を現金化することができます。これにより、生活費の補填や医療費の支払いなど、さまざまな経済的なものニーズを満たすことができます。

返済の不要

リバースモーゲージは、通常の住宅ローンと異なり、返済が不要な点が大きいです。住宅所有者は、現金を受け取るだけで、ローンの返済をする必要はありません。代わりに、住宅の売却時にローンの返済が行われます。

所有権の保持

リバースモーゲージでは、住宅所有者が引き続き住宅の所有権を保持します。借り手は住宅を利用しながら現金を得ることができますが、所有権は変わりません。所有者は自宅に住み続けることができます。

支払いオプションの柔軟性

リバースモーゲージでは、住宅所有者が現金を受け取るタイミングや方法を選択することができます。選択することができます。

とりあえず上の手続き

リバースモーゲージの一部は、住宅ローン免除の対象になることがあります。これにより、受け取られた現金に対する税金の負担が軽減される場合があります。

ただし、リバースモーゲージは個人の状況によってメリットの度合いが異なります。契約前には慎重に検討し、金融アドバイザーや専門家のアドバイスを受けることが重要です。

リバースモーゲージは高齢者にとって有益な制度であり、将来の生活に備える手段として注目されています。しかし、その利用には慎重な検討が必要であり、メリットとデメリットを理解した上で活用することが大切です。将来にわたる資金計画を立て、不安のないような利用が求められます。

ニュービジネスの萌芽 【モーゲージ】

住宅ローンの担い手が代わることによりモーゲージーバンカーというニュービジネスが登場したり、街並みを付加価値にした新事業も出てきました。住宅という「商品」が他の耐久消費財などと異なる最大の特徴は「超高額」「超長期の耐久性」という点にあります。この商品特性が時代の変遷とともに新たなニュービジネスを生み出していきます。「超高額」という特性は、住宅の購入に当たっては一般的に全額を自己資金でカバーすることが難しく、長期の住宅ローンを利用することになります。このローンに関しては、長い間、たとえば住宅金融公庫の融資のように国が利子を補給して金利を安くするなどの政策支援を行なってきましたが、財政難等を理由に利子補給は廃止され、証券化による原資調達、長期融資のしくみが主流になってきました。その方法はアメリカで先行されてきたものですが、その過程で成長してきたニュービジネスが「モーゲージーバッカー」とか「モーゲージーブローカー」などです。米国では住宅ローン専門業務を行なうモーゲージーバッカーは住宅金融の中心的な役割を担っており、利用者に多様なローンの斡旋などをするモーゲージーブローカーは現在では業者数で4万超、従業員数で45万人に達しています。

また、アメリカでは既存(中古)住宅の流通量が年間800万戸と多く、住宅を購入する人のための「バイヤーズーエージェント」が活躍していますが、わが国でもそうした住宅業界の新たなソフトービジネスが今後成長するものと考えられます。

真のモーゲージ型ビジネス!!

耐久性が長いという特性は、高齢化等の社会現象とからみあって、たとえば「世帯間のミスマッチ」という現象を発生させています。総務省の統計では、4人以上世帯の31%が100㎡未満の住宅に住む一方で、65歳以上の単身・夫婦世帯の50%が100㎡以上の家に住んでいます。これは住宅ストックと居住者のミスマッチなどといわれていますが、それを解決する、スクラップーアンドービルドではない、既存の住宅・住環境活用型の新たな流通のしくみも登場してきました。

「リバースモーゲージ」の動画 集めてみました!!

■三井住友銀行:リバースモーゲージ

https://www.smbc.co.jp/kojin/reverse-mortgage/

■東京スター銀行:リバースモーゲージ

https://www.tokyostarbank.co.jp/products/loan/reverse_mortgage/

※記事内には「PR」の宣伝活動および、アフィリエイト広告が含まれております。

.jpg)

.jpg)